Добрый день, уважаемые читатели! С вами Эдуард Стембольский – основатель проекта «ПАПА ПОМОГ».

Разумное инвестирование – не только способ повысить свои доходы, но и кардинально изменить свои отношения с финансами. Грамотно вложив деньги, вы перестанете зависеть от фиксированной зарплаты, щедрости или скупости работодателя и создадите свой собственный источник благополучия.

Когда я заработал 200 000 рублей, у меня сразу возникла мысль заставить эти деньги работать. Я изучил наиболее надежные и эффективные инвестиционные инструменты и подготовил статью на основании своего личного опыта. В этой статье будут представлены только безопасные инструменты, никаких памм-счетов, криптовалют и «инвестиционных компаний».

Вы узнаете, чем инвестиции в акции отличаются от вкладов в облигации, как отличить финансовую пирамиду от честного инвестиционного проекта, и что прибыльнее в краткосрочной перспективе – вложения в золото или обычный банковский депозит.

Только практические советы и полезные рекомендации!

- Как инвестировать и не совершить ошибки

- Куда вложить 100 000-200 000 рублей и получать прибыль

- Банковские депозиты

- Акции – российские и американские

- ETF-фонды

- Облигации

- Покупка драгметаллов

- Краудинвестинг

- Инвестиции в интернет-проекты

- ИИС – вложил деньги и получил от государства 52 000 рублей

- Вкладываем в собственный бизнес – возможные варианты

- Бизнес на китайский товарах

- Бизнес в Инстаграм

- Вкладываем в себя

- Важные выводы

Как инвестировать и не совершить ошибки

Суммы в 100-200 тысяч рублей вполне достаточно, чтобы начать карьеру успешного инвестора. Но здесь главное – не торопиться, а вооружиться необходимыми знаниями ещё до того, как вы поместите кровно заработанные деньги в какой-либо финансовый инструмент.

Значительная часть инвесторов ошибается в самом начале – люди выбирают сомнительный финансовый продукт, поддавшись на рекламу, обещания и приняв на веру недостоверную информацию. На таких инвесторах зарабатывают создатели финансовых пирамид, которые со времен МММ действуют по одинаковому сценарию.

Этот сценарий прост: вам обещают заманчивые прибыли в самой ближайшей перспективе. Названия и внешнее оформление таких проектов бывают самые разные, но суть одна – щедрые обещания ничем не подкреплены, а сами проекты имеют весьма ограниченный срок годности.

Финансовая пирамида – мошеннический проект, который маскируется под реальную инвестиционною компанию и обещает повышенную доходность с минимальными рисками.

Есть несколько вариантов, которые вам могут предложить такие проекты:

- ПАММ-счета – «профессиональное» управление вашими деньгами с целью повышения доходности;

- ICO – проекты, основанные на блокчейн-технологиях;

- криптовалютные проекты;

- инвестиционные проекты в чистом виде (относительно свежий пример – компания «Кэшбери»).

Чем крупнее инвестиционные суммы, тем больше у вас возможностей, но и выше риски потерять сбережения. Финансовые пирамиды работают по одинаковой схеме: у них есть основатели, которые получает основную прибыль, и инвесторы, которые несут в проект свои деньги.

Собранные средства основатели частично тратят на рекламу и на выплаты первым инвесторам, остальное кладут к себе в карман.

Когда деньги на выплаты заканчиваются, пирамида благополучно прекращает свое существование. Это неизбежный финал любого подобного проекта, обусловленный его структурой. Шансов остаться ни с чем у участников гораздо больше, чем оказаться теми счастливчиками, которые получат первые выплаты.

Самое печальное в том, что инвестор в «пирамидальный» проект не получает никаких реальных гарантий возврата вложений. При этом доказать факт мошенничества будет весьма непросто.

У таких проектов всегда есть определенная легенда – это либо «гениальная» бизнес-идея, либо «компания опытных трейдеров», либо «инновационный криптовалютный проект». На бумаге все это выглядит гладко и убедительно. На сайтах пирамид вы найдете графики прибыли, таблицы доходности, отзывы участников, уже получивших 200% в год.

Срок жизни проекта зависит от количества собранных денег и процента первоначальных выплат. Иногда такие проекты даже рекламируют по центральным каналам, что не меняет общей схемы – вы теряете, они зарабатывают.

Основные признаки пирамид:

- Высокая доходность – более 5% в месяц (для сравнения, банки предлагают 6-7% в год).

- Плохо понятная или вовсе непрозрачная схема работы. Много слов, мало доказательств. Или схема настолько сложная и таинственная, что рядовым инвесторам о ней не говорят.

- Низкий порог входа – буквально за 50 долларов вы становитесь полноправным участником «многомиллионного» проекта.

- Щедрая и разветвленная реферальная программа – привел друга, получи деньги.

- У организации нет государственной лицензии на привлечение финансовых средств. Строго говоря, у неё нет вообще никакой лицензии. Разве что нарисованные сертификаты сомнительного содержания.

Чем убедительнее и многословнее вас заверяют в «реальных доходах» и «безубыточных схемах», тем сомнительнее статус компаний. Честные инвестиционные проекты обещают гораздо меньшую доходность и при этом всегда предупреждают о рисках. Иногда даже приводят вероятность потери денег в цифровом выражении.

Прежде чем вкладывать деньги куда-либо, запомните универсальные правила инвестора:

- Диверсификация. Не инвестируйте все деньги в один финансовый инструмент. Разделите на несколько потоков с разной степенью риска. Даже если один проект прогорит, доход от других покроет расходы.

- Вкладывайте только свободные финансы. То есть те, от которых не зависит ваше благосостояние. Помимо инвестиционных денег, нужна еще подушка безопасности – сумма, которой хватит в случае провала для безбедного существования в течении минимум 6 месяцев.

- Контролируйте риски. Не принимайте финансовые решения, основываясь на эмоциях и интуиции. Проверяйте инвестиционные инструменты максимально тщательно. Но помните: даже гениальные инвесторы иногда ошибаются. Иногда потеря определенной доли капитала даже полезна в плане жизненного опыта.

И не позволяйте жадности брать верх над разумом. Мир инвестиций – это не казино, здесь вы не играете, а обеспечиваете своё будущее. Я советую новичкам отказаться от сомнительных проектов сразу и начать с проверенных и надежных инвестиционных инструментов. О них я и расскажу в следующем разделе.

Куда вложить 100 000-200 000 рублей и получать прибыль

Переходим к практике. Рассмотрим инвестиционные инструменты с гарантированной доходностью. Риск потерять деньги в таких инвестициях минимален, но как и в любых финансовых делах, он все же есть. Поэтому, прежде чем инвестировать средства, стоит изучить каждое направление в подробностях.

Банковские депозиты

Общее описание: Всем известный способ сохранить свои деньги и слегка приумножить их. На момент написания статьи (весна 2019 года), процент по вкладам в российские банки составляет 6-8% годовых в рублях.

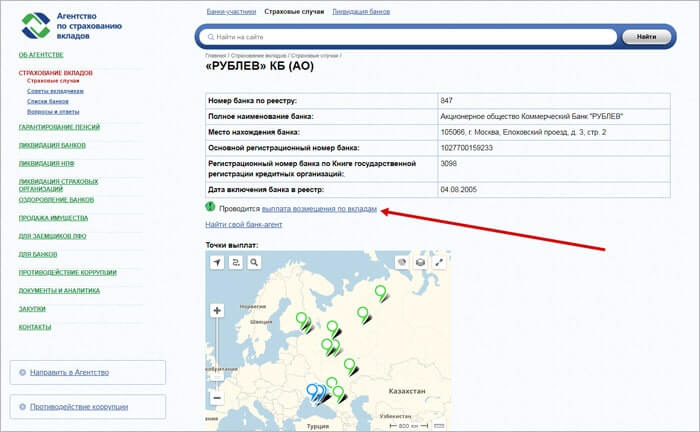

То есть доходность едва перекрывает инфляцию, так что особого богатства со 100 000 рублей нажить не получится. Но зато деньги гарантированно сохраните. Даже если у банка отнимут лицензии, вклады до 1,4 млн. рублей застрахованы. Есть ли у вашего банка действующая лицензия, можно посмотреть на сайте Агентства по Страхованию Вкладов (АСВ).

Пример

Года полтора назад у банка Рублев, в котором у меня был открыть вклад, отозвали лицензию. Все мои накопления вернули в течение 2-х недель. Так что если ваши вклады застрахованы в АСВ, то вам не о чем волноваться.

Вклады в банк нельзя назвать сверхдоходными инвестициями – скорее, это лишь способ обезопасить часть капитала на время, пока вы не подобрали более выгодный финансовый инструмент.

Ликвидность: Высокая. В любой момент вы имеете право вывести деньги со счета. Многие банковские продукты предоставляют вкладчикам возможность частично снимать деньги без потери процентов.

Процент дохода: 7-8%. Официальный уровень инфляции в РФ составляет около 4%, на деле цены растут гораздо быстрее официальных показателей.

Преимущества и недостатки: Плюсы способа очевидны: минимальный уровень риска, пассивный доход, низкий порог входа, прозрачность, возможность открыть вклад онлайн и удаленно его закрыть при необходимости.

Рекомендации по выбору: Выбирайте крупный банк, желательно тот, в котором у вас уже есть счет. Финансовые компании особенно благоволят постоянным зарплатным клиентам – им предлагают льготные условия по вкладам и кредитам. Выбирайте депозиты с ежемесячной капитализацией процентов на счет по вашему вкладу – пусть «сложный %» всегда работает на вас.

Пользуйтесь сервисами Сравни.ру и Банки.ру – на этих ресурсах в основном объективная и правдивая информация по тем или иным финансовым учреждениям.

Желательно сделать мультивалютный вклад в трех валютах – долларах, евро и рублях. Если случится какой-нибудь дефолт национальной валюты, потери будут не столь катастрофическими.

Акции – российские и американские

Общее описание: Это более перспективный и интересный инструмент, однако требующий более осмысленного подхода, чем вклады в банки. Инвестировать в акции нужно обдуманно.

Фондовая биржа – это не казино, где люди угадывают случайные числа. Это работа. Приобретая акцию, вы превращаетесь в совладельца компании и получаете право на часть её прибыли. А значит, нужно выбирать процветающие и развивающиеся компании.

Есть два вида дохода с акций – дивиденды и капитализация. Дивиденды выплачивают не все компании, это фиксированная доля прибыли, которую эмитент выплачивает акционерам, а капитализация – это рост стоимости акций. Оба вида дохода не гарантированы.

Компания вообще может обанкротиться, и тогда стоимость её ценных бумаг упадет до нуля. И наоборот – верхнего предела прибыли нет. Известны случаи, когда акции повышались в цене и на 100% и на 1 000%.

Ликвидность: Высокая. Большинство акций можно в любой момент обменять на наличные. Другое дело, принесет ли это прибыль, поскольку рост стоимости не гарантирован.

Процент дохода: Непредсказуемый.

Читайте также статью по теме: Как заработать на акциях

Преимущества и недостатки: Главный плюс очевиден – вложения в акции могут стать дополнительным или основным доходом, который кардинально изменит ваш финансовый статус. Минус в том, что в фондовом рынке надо разбираться. Вложения без предварительного анализа, скорей всего, станут пустой тратой времени. В лучшем случае вы останетесь при своих.

Рекомендации по выбору: Новичкам опытные трейдеры советую выбирать «голубые фишки» – акции топовых компаний, которые много лет подряд показывают стабильный рост. Опять же, не стоит вкладываться только в одну компанию – нужен инвестиционный портфель, состоящий из нескольких видов акций.

1) При покупке российских акций рекомендую вам обратить внимание на компании индекса ММВБ и РТС. Дивидендная доходность должна быть не менее 7%. Посмотреть доходность акций и информацию по выплате дивидендов вы можете на ресурсе Доход.

2) Если вы хотите пополнить свой инвестиционный портфель акциями американских компаний, выбирайте ценные бумаги из индекса S&P 500 с рыночной капитализацией свыше 50 млрд. $. Ресурс Finviz вам в помощь!

ETF-фонды

Общее описание: Там же, на фондовой бирже продаются акции ETF- фондов. Каждый из таких фондов – это готовый портфель ценных бумаг. Купить такие акции проще, чем отдельные бумаги, а риска – меньше. В пакет входят акции ведущих мировых и российских компаний, иногда облигации.

Фонд снимает с инвестора часть забот по обслуживанию инвестиций. Вам не придется самостоятельно заниматься реинвестированием, разбираться с разнообразными инструментами, балансировать свой портфель. Все это за вас будет делать фонд. Ваша функция – только купить его акции.

Ликвидность: Высокая.

Процент дохода: У каждого фонда он свой, но средние показатели – от 10% до 40%.

Преимущества и недостатки: Главные плюсы – низкий риск за счет профессиональной диверсификации и низкий порог входа. Стоимость акций некоторых зарубежных компаний составляет сотни тысяч рублей за одну ценную бумагу. А в ETF одна акция, к примеру, фонда еврооблигаций, обойдется вам всего в 6 000 рублей, поскольку фонд делит одну акцию на несколько счетов.

При этом рассчитываться будете в национальной валюте, не теряя деньги на конвертации, и пользоваться российскими налоговыми льготами. ETF дает гарантию защиты от очередной девальвации рубля за счет использования валютных инструментов.

Но следует обратить внимание и на риски:

- Рыночные риски – убытки от падения стоимости активов, входящих в ETF.

- Риск потери ликвидности – невозможность продажи пая или его продажа с большой неустойкой.

- Валютный риск – характерен для валютных ETF и отражает возможность отрицательной динамики курса валют.

- Риск ошибка следования индексу – характеризует разницу в доходности между базовым активом и соответствующим фондом ETF.

- Риск банкротства компании-создателя конкретного ETF фонда.

Рекомендации по выбору: принцип работы ETF-фондов вы можете изучить на сайте Московской биржи, а показатели доходности на FinEx. На московском фондовом рынке доступны акции нескольких фондов.

Они работают по европейскому законодательству и предоставляют клиентам полный список гарантий честности и надежности. Выбирая фонд, ориентируйтесь не только на показатели доходности, но и на содержание портфеля.

Облигации

Общее описание: Ещё одна разновидность ценных бумаг, на этот раз с фиксированной доходностью. Компания как бы берет деньги в долг у инвесторов, чтобы потом вернуть их с процентами. Когда и сколько вернёт, известно заранее. Облигации выпускают не только коммерческие компании, но и государства.

У каждой такой бумаги есть номинал и срок погашения. Владельцам выплачивают купоны – периодические платежи, подобные процентам со вкладов. График выплаты таких купонов известен заранее.

Ликвидность: Высокая.

Процент дохода: От 8%.

Преимущества и недостатки: Плюсы – гарантированный доход, высокая ликвидность. Минусы – доход чуть выше процента с банковского депозита.

Рекомендации по выбору: Выбирайте ОФЗ со сроком погашения не менее 550 дней. Это наиболее оптимальный срок, когда процентная ставка не будет сильно меняться и вы сможете получать стабильную прибыль.

Также обратите внимание на то, что эти ценные бумаги должны быть с постоянным купонным доходом (ОФЗ-ПД). Тип купонных выплат и остальные показатели смотрите на сайте rusbons.ru.

Если вам заинтересовали корпоративные облигации, рекомендую выбирать «голубые фишки». Ссылки на индексы я уже дал выше в разделе «Акции». Доходность таких ценных бумаг должна быть выше, чем у ОФЗ – более 8% и сроком погашения от 120 до 550 дней.

Обязательно убедитесь, не ли ваш выбор на дефолтные облигации на Русбонд.ру.

Прежде чем начать инвестировать свой капитал в ценные бумаги я изучил много тематической литературы. Но понять все тонкости работы биржевого рынка мне помогла Школа практического инвестирования.

Рекомендую и вам записаться на этот бесплатный курс, чтобы разбираться в инвестировании на уровне профессионала.

Покупка драгметаллов

Общее описание: Инвестиции в золото представляются на первый взгляд сверхнадежным финансовым инструментом. И это действительно так. Золото – признанная мера ценности, гарант безопасности.

Но давайте рассмотрим драгметаллы как инструмент инвестирования. Для этого проанализируем стоимость золота за последние пять лет. Получается интересная картина – цена на него за этот период показала естественную тенденцию к снижению. А конкретно – упала на 26%.

Ликвидность: Высокая. Золото можно обменять на деньги в любой момент.

Процент дохода: Непредсказуемый.

Преимущества и недостатки: Плюсы: золото – непреходящая ценность с высокой ликвидностью. Минусы: стоит рассматривать его только как долгосрочный инвестиционный инструмент. Если вы рассчитываете на получение дохода через 10-20 лет, выбирайте драгметаллы.

Ещё один важный нюанс – Обезличенные Металлические Счета (ОМС) не попадают под действие закона о страховании вкладов. И никакие проценты на такие вклады не начисляются.

Рекомендации по выбору: Открыть счет ОМС вы можете в любом российском банке. Альтернативный вариант – приобрести акции ETF «Золото» – FXGD.

Краудинвестинг

Общее описание: Если коротко, краудинвестинг – общественный финансовый проект, коллективное финансирование какого-либо проекта или начинания. Предприниматель приходит на краудинвестинговую площадку, предлагает свою идею, а инвесторы решают, стоит ли им вкладываться в его идею или нет.

Если вы вкладываетесь и стартап «выстреливает», вы получаете прибыль с доходов проекта. Но вероятность такого развития событий предсказать сложно, потому действовать приходится на свой страх и риск.

На краудинвестинговых площадках есть действительно интересные и перспективные проекты, основатели которых намереваются не просто заниматься малопонятными махинациями, а производить нужные населению продукты и услуги. Но как проверить такое предприятие с точки зрения доходности бизнеса?

У инвестора зачастую недостаточно вводных данных, чтобы провести всесторонний анализ даже самого прозрачного по схеме работы проекта. Значительная часть информации о стартапах – это просто слова, графики и таблицы.

Ликвидность: Неопределенная. Площадки краудинвестинга чем-то похожи на фондовые биржи – люди продают и покупают доли проекта. Но зарабатывать на этом сложно – требуется время для постоянного мониторинга котировок.

Процент дохода: На бумаге – от 10% (в месяц) и выше, на деле – непредсказуемый.

Преимущества и недостатки: Главный плюс для инвесторов – низкий порог входа. Достаточно буквально 1 000 рублей, а то и меньше, чтобы стать законным участником потенциально прибыльного проекта. Минус – перспективы непредсказуемы. Прогореть и потерять все – проще простого.

Рекомендации по выбору: В числе самых известных в РФ краудинвестинговых площадок – Альфа-поток – проект Альфа-банка и Starttrack. Организаторы стараются проверять участников платформы и достоверность предоставляемой ими информации.

Инвестиции в интернет-проекты

Общее описание: Этот вид инвестиций предполагает вложения в бизнес, действующий исключительно в онлайн-формате. Это весьма современное и перспективное направление инвестирования, поскольку в интернете сейчас крутятся огромные деньги.

Тысячи компаний вкладываются в сайты, социальные сети и прочие онлайн-ресурсы.

Ликвидность: Средняя.

Процент дохода: От 25% годовых.

Преимущества и недостатки: Главный плюс – вы создаете пассивный доход в актуальное современное направление. Минус – довольно высокий порог входа.

Рекомендации по выбору: Мой выбор – проект «Доходные сайты». Рекомендую его и вам. Более того, наш портал предоставляет всем желающим промокод, который позволит вам снизить порог входа с 1 млн до 500 000 рублей. Просто при регистрации на сервисе укажите промокод: ПАПА ПОМОГ. Если для вас эта сумма велика, всегда есть возможность объединиться с кем-то и создать партнерский инвестиционный проект.

Как это работает. Вы вкладываете деньги в проект, а компания занимается улучшением и монетизацией недооцененных сайтов. Есть масса способов повысить стоимость онлайн-ресурсов, чем и занимаются специалисты. Проще говоря, они находят сайты, повышают их ценность, монетизируют ресурсы и зарабатывают на разнице первоначальной и итоговой цены. Этой прибылью они делятся с инвесторами.

Сравнительная таблица способов:

| Инструмент инвестирования | Доходность | Ликвидность | Риски |

| Банковский депозит | 6-8% | Высокая | Низкие |

| Акции | От 1% до 100% и выше | Высокая | Средние |

| ETF | От 10% и выше | Высокая | Низкие |

| Облигации | Около 8% | Высокая | Низкие |

| Драгметаллы | Неопределенная | Высокая | Низкие |

| Краудинвестинг | Неопределенная | Средняя | Высокие |

| Интернет-проекты | От 25% | Высокая | Средние |

Посмотрите видео о правилах успешного инвестирования:

ИИС – вложил деньги и получил от государства 52 000 рублей

Альтернативный вариант инвестирования – Индивидуальный Инвестиционный Счет, особый вид брокерского счета с налоговыми льготами. Открыв его, вы получаете финансовый подарок от государства – налоговый вычет в размере 52 000 рублей.

Суть следующая:

- Вы вкладываете свои сбережения в фондовую биржу сроком не менее чем на 3 года. Действовать нужно через брокера, однако не все площадки работают с ИИС, поэтому заранее проясните этот вопрос.

- На сумму до 1 млн рублей вы приобретаете ценные бумаги. Проводить с ними торговые операции в дальнейшем не воспрещается. Налоговый вычет делают только с суммы в 400 тыс.

- Деньги нельзя снимать до истечения означенного срока, иначе налоговые льготы сгорят.

Как правило, для ИИС выбирают максимально ликвидные ценные бумаги – «голубые фишки» или облигации федерального займа. Для новичков самой популярной будет консервативная стратегия инвестирования. Это почти безрисковый способ приумножить свои сбережения через пассивный доход.

Будьте бдительны. Некоторые брокеры реализуют вместо ИИС программы с похожим названием. Так что внимательно читайте договор, прежде чем подписывать. И выбирайте брокеров из топа – крупным игрокам мошенничество не выгодно, им дороже репутация.

Вкладываем в собственный бизнес – возможные варианты

И ещё один альтернативный путь – получение активного дохода. Вы вкалываете деньги в собственный бизнес – здесь прибыли и перспективы совсем другие, хотя и риски тоже немалые.

Бизнес на китайский товарах

О бизнесе с Китаем на нашем сайте уже есть подробная статья. Суть бизнеса предельно проста: вы находите поставщика товаров в КНР, приобретаете партию по оптовым ценам, реализуете в России с наценкой в 50-200%. Разница будет вашей прибылью.

Наиболее эффективный на сегодня вариант – продажи товаров через интернет. Здесь есть несколько вариантов – открыть полноценный онлайн-магазин, сделать лендинг, продавать товары через соцсети. В последнем случае затраты минимальные, однако понадобится время на раскрутку группы или коммерческого аккаунта.

Бизнес в Инстаграм

В Инстаграме сейчас зарабатывают даже школьники. С первоначальными вложениями в 100 000 рублей у вас есть все шансы быстро запустить прибыльный бизнес. Для этого понадобится раскрутить аккаунт, сделать его популярным и зарабатывать на рекламе и продвижении чужих или собственных товаров.

Почему именно Инстаграм? Сейчас это самая подходящая ниша для заработка через соцсети. Здесь многомилионная аудитория и широчайшие перспективы. Плюс имеется множество сервисов для раскрутки паблика или аккаунта с нуля – Zengram, Instaplus.me, Smmplanner и т.д.

О бизнесе в Инстаграме мы тоже написали подробное практическое руководство.

Вкладываем в себя

Вариант для тех, кто смотрит в будущее – вложите свободные деньги в себя, в собственное развитие. В долгосрочной перспективе такие инвестиции оказываются самыми прибыльными.

Развивая профессиональные навыки и умения, вы становитесь более востребованными и получаете за свою работу больше, чем конкуренты.

В следующий раз у вас появится уже не 100 000 рублей свободных денег, а 500 тыс. или миллион. А это уже другие доходы от инвестиций.

Если вы мечтаете получить дополнительную профессию – сделайте это. К примеру, крайне востребована в сети профессия интернет-маркетолога. Сейчас сотням компаний нужны квалифицированные и грамотные маркетологи. Станьте им, и ближайшем будущем безработица вам не грозит.

Другие варианты – бизнес-тренинги, обучение копирайтингу, редактуре или другим востребованным онлайн-профессиям. Большой выбор актуальных профессий представлен на сайте Нетологии. Если вам ещё незнаком этот ресурс – обязательно посетите.

Звучит пафосно, но будущее действительно в ваших руках!

Важные выводы

Грамотные инвестиции – способ обрести уверенность в будущем и повысить текущий уровень жизни. Разумное размещение капитала в перспективе обеспечит вам пассивный доход, который сделает реальными ваши мечты и идеи.

Что нужно запомнить:

- В сети и офлайне полно мошеннических проектов, которые обещают привлекательный процент дохода, но на деле представляют собой финансовые пирамиды.

- Начинающим инвесторам стоит выбирать максимально надежные инструменты со средней доходностью, но низким уровнем риска.

- Вложения в собственное развитие – самые эффективные в долгосрочной перспективе.

Удачных и безопасных инвестиций!

Друзья, если у вас есть вопросы по теме инвестиций – задавайте их в комментариях. Я обязательно отвечу каждому!

С уважением, основатель делового онлайн-журнала «ПАПА ПОМОГ»,

(5 оценок, среднее: 3,80 из 5)

(5 оценок, среднее: 3,80 из 5)

Если “у вас появится уже не 100 000 тысяч рублей свободных денег, а 500 тыс.”, то тут скорее всего не доход, а упадок ;-). Видимо, ошибка.

Спасибо, Сергей! Да, была опечатка, исправил.